首家新三板险企“将帅”齐换,多股东再“求退”,永诚财险新班子如何这烧三把火

来源:观潮财经

近日,永诚财险任职6年之久的董事长许坚到龄退休,年仅48岁的魏仲乾受股东方委派接棒。另外,其空缺长达8年的总裁人选也于今年上半年落定,永诚财险“将帅”齐换。

6年前,许坚挥别了其负责筹建并担任首任总经理的紫金财险,转战永诚财险掌舵。彼时, 股东矛盾重重、高管变动不断的永诚财险顷刻备受期待。回看许坚从业这些年,褒贬不一,但作为开创型掌舵人,强硬的作风或许也是其能拿出结果的重要原因之一。

然而,曾一度背靠硬核股东走出独特模式的永诚财险,近年业绩却是“稳定下滑”,是老公司的老问题依然没有解决掉,还是廉颇老矣?很难说清楚。

永诚财险是一家充满故事的险企,出过多位开创性或性格特色极为明显的掌舵人,如杜林、许坚……未来这家公司还在,不过物是人非。随着永诚财险班子交替,它的新发展阶段开始了,永诚财险酝酿经年的合并是否会继续,“将帅”齐换之下其将走向何方,我们都很关注。

01

“将帅”齐换,继续深化“3668”发展战略

近几月,“电力系”险企永诚保险“一二把手”齐换。公开信息显示,该险企原董事长许坚到龄退休,新任董事长魏仲乾由永诚财险实控人中国华能集团委派,将成为该公司第六任董事长。不仅如此,今年3月,该公司总裁孙增产任职资格也已获监管核准。全新领导班底到位后,永诚财险2018年便开始执行的“3668”发展战略将继续执行还是调整备受关注。

近日,坊间传闻已久的靴子落地,永诚财险董事长许坚到龄退休,魏仲乾接棒,其将出任该公司第六任董事长。

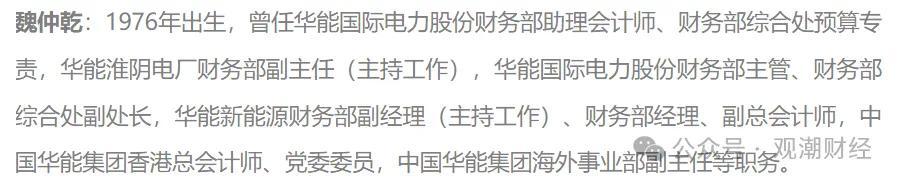

根据其履历,魏仲乾来自股东方,年仅48岁,财务出身,此前并没有保险从业经历。其常年就职于华能相关子公司,目前其担任华能国际电力股份财务与预算部副主任(主持工作)。

而魏仲乾此次接棒的许坚出生于1964年,已达退休年龄。其与永诚财险的“缘分”要追溯至2018年,是年许坚作别其筹备并陪伴了10年的紫金财险,加盟永诚财险,市场对此倍感意外而广泛关注。同年1月12日,永诚财险董事会提名许坚出任该公司执行董事候选人。半个月后,其被选举为第三届董事会董事长。同年5月,许坚出任永诚保险董事长的任职资格获国家金融监管总局核准,至今已有6年。

彼时, 股东矛盾重重、高管变动不断的永诚财险顷刻备受期待。永诚财险相关负责人曾表示,许坚从事金融保险行业30多年,具有较强的专业能力和行业管理经验,担任永诚财险董事长是组织和董事会的安排,也是该公司发展的需要,有利于加强管理队伍建设,提升综合竞争能力。

回看许坚从业这些年,褒贬不一,但作为开创型掌舵人,强硬的作风或许也是其能拿出结果的重要原因之一。许坚这四十年主要履历集中在人保、平安、紫金、永诚财险4家保险公司,每一段都很长,永诚保险时间最短,但也长达6年。

1983-1995年期间,许坚从盐城分公司城区办事处人秘科负责人一路升至江苏分公司总经理;随后的10余年,其在平安财险度过;2008年10月,许坚担任紫金财险筹备组负责人并担任该公司第一任总裁,2017年底许坚发布《道别紫金,祝福伙伴》正式作别紫金财险。

2018年,许坚上任后便马不停蹄地开始了永诚保险的转型工作。在其出任永诚保险董事长半年后,便提出“3668”战略,即聚焦发展电力能源保险主业,以科技为驱动的创新理念,重点发展保证险、国际业务、健康险等。

“3”是指永诚保险、永鑫销售、永诚资管三大经营法人协同发展。

第一个“6”是指六大发展理念,包括以人才为基础的人本理念、以成本为中心的价值理念、以客户为导向的服务理念、以效益为前提的销售理念、以科技为驱动的创新理念、以合规为底限的风险理念。

第二个“6”是指六大经营战略,包括菁英化人才战略、渠道化客户战略、专业化营销战略、特色化产品战略、精细化成本战略、数字化创新战略。

最后“8”是指永诚保险将八大业务领域(跑道)作为重点发展,包括电力能源业务、重客/经纪/银保业务、国际业务、保证险业务、微营销业务、专兼代业务、电商平台以及健康险业务。

“3668战略”实施后两年,永诚财险转型效果便开始展现。2019年,永诚财险实现原保费收入65.79亿元,同比增长4.68%;净利润1.39亿元,成功扭亏为盈。2020年上半年,永诚保险业务规模创历史新高,电力能源领域保险业务保持市场份额第一;业务结构大幅优化,非车险业务占比达到67%,产险业务规模进入全国前十强。

但后面这些年,市场各种传闻不断,包括兼并收购,老公司的老问题依然存在,还是廉颇老矣?很难说清楚。但有一点是确定的,随着永诚财险班子交替,它的新发展阶段开始了。

高管班子另外一个重要角色变化即总裁,该公司空缺长达8年的总裁人选于今年上半年落定。据该险企2024年一季度偿付能力报告显示,今年3月起,永诚财险原副总裁(主持工作)孙增产已正式出任总裁,国家金融监管总局官网尚无其批复公告。

(2024年Q1偿付能力报告)

据其履历显示,孙增产告别平安财险河北分公司后,转战永诚财险当地分公司任总经理一职,后进入总部先后担任销售总监、总裁助理、财务负责人、副总裁等职务。

值得关注的是,孙增产是永诚财险近八年来首位任职资格获监管核准的总裁。该公司上一任正式获批的总裁为冯天佑,2015年7月其任职资格获原保监会核准,但永诚财险2016年Q4偿付能力报告中,已不见其身影。

冯天佑:曾任永诚财险总裁、丘博保险(中国)总经理、董事以及美国联邦保险全球副总裁等职务。

在其离职后,永诚财险该职位临时负责人或总裁人选先后经历了多次变更,但截至孙增产获批,该职位人选才终算落定。

新任董事长、总裁先后上岗,永诚财险核心管理团队焕然一新,该险企此前的经营战略持续性问题备受关注。

早在2020年,许坚曾表示,作为一家以电力能源为特色的中小型财险公司,永诚将打造和构建三大竞争能力,一是聚焦电力能源这一核心业务打造专业能力,二是布局健康险、消费金融等战略业务培育创新能力,三是深耕车险、家财险等传统业务改善盈利能力。永诚将全面建立以客户为导向、以价值为中心、以创新为引领,以科技为驱动的专业化、国际化、集团化保险公司。

同时,许坚明确表示,永诚财险的核心业务就是电力能源业务,同时兼顾推动创新业务孵化培育,再次优化车险传统业务。

在今年新年献词中,针对未来发展方向,许坚再次表示,要助力清洁能源发展,创新产品服务,保障能源转型;参与社会治理管理,依托保险服务平台“好管家”,为客户提供完善的健康保障;紧紧围绕提质增效,深化“3668”发展战略,积极参与上海国际金融中心建设,全面推动“新四化”建设,深化事业部制改革和机构转型等。

02

三大“电力”股东求退,合计持股25%

作为一家“电力系”险企,永诚财险股东以电力、能源企业为主。但近年受国企改革,回归主业影响,近三个月永诚财险3家股东“求退”,合计持股比例达25.05%。除此之外,该公司被转让的股权价格也有所下滑。

公开信息显示,永诚财险是由中国华能等实力雄厚的大型电力企业集团和产业投资集团共同发起组建的全国性股份制财险公司,初始注册资本10亿元。成立后经4次增资,该公司注册资本已成功增至21.78亿元。

永诚财险此次新任董事长由该险企实际控制人中国华能集团委派。据最新一期偿付能力报告显示,永诚财险共计12家股东,其中第一、第五大股东华能资本、北方电力的实际控制人均为中国华能集团,两大股东持股永诚财险的比例分别为20%、7.92%。不仅如此,中国华能集团还通过华能国际电力间接持股永诚财险第四大股东深圳能源集团部分股权。

(2024年Q1偿付能力报告)

从股东性质来看,永诚财险12位股东中,国有法人股持股比例高达76.25%,外资股、社会法人股持股比例分别达19.95%、3.8%。从股东所属行业来看,以电力、能源企业为主,其中不乏大唐集团、国家电投华电等发电集团。

但近年受国企改革,回归主业影响,永诚保险的“电力系”股东中,已有4家先后挂牌转让其所持股权,合计持股比例达25.05%。其中,大唐资本、华电资本、南方电网三家股东分别于今年4月、4月、6月第二次拟转让所持的全部股权。另外,国家电投于今年5月向北京产权交易所提交了项目终结申请。

除此之外,观潮财经梳理发现,永诚财险被转让的4笔股权每股股份价格下滑。从2021年9月的1.69元/股降至2022年12月的1.54元/股,到了2023年7月再次下滑至1.42元/股,2023年9月该公司被转让的股权每股价格约为1.53元,有所回升。

大唐资本

时间:2021年9月、2024年4月

交易所:上海联合产权交易所、北京产权交易所

转让股权比例:7.6%

转让底价:2.81亿元

每股价格:1.69元/股、暂无价格

观潮财经发现,今年4月,大唐资本再次拟转让该笔股权。北京产权交易所公告显示,该笔股权披露日期于2024年4月28日至2025年1月14日,参考价格以正式挂牌为准。

公开信息显示,大唐资本为中国大唐集团的全资子公司,后者由国务院国资委100%持股。大唐集团为永诚保险的发起股东之一,2016年将所持股权无偿划转给大唐资本。

2021年9月,大唐集团资产管理以受托机构的身份,在上海联合产权交易所挂牌大唐资本持有的永诚财险约1.66亿股股份,占总股本的7.6%,转让底价约2.81亿元。

针对大唐资本拟退出的行为,永诚保险相关负责人曾表示,此举为大唐集团响应国资委相关政策,开展有自己特色的资本布局调整。

华电资本

时间:2022年12月、2024年4月

交易所:北京产权交易所

转让股权比例:7.6%

转让底价:2.56亿元、暂无价格

每股价格:1.54元/股

2024年4月,华电资本第二次在北京产权交易所挂牌转让其持有的永诚财险全部股权,目前,该股权挂牌处于预披露阶段,预披露公告期将不少于20个工作日。

2022年12月,华电资本将持有的永诚财险7.6%的股权在北京产权交易所挂牌转让,约1.66亿股,转让底价为2.56亿元。后续,华电资本又将该笔股权挂牌结束日期延长至2023年9月22日,但依旧没有下文。

南方电网

时间:2023年7月、2024年6月

交易所:广东联合产权交易中心、南方联合产权交易中心

转让股权比例:3.28%

转让底价:1.02亿元

每股价格:1.42元/股

2024年6月18日,南方联合产权交易中心显示,南方电网再次挂牌永诚财险3.28%股权,转让底价仍为1.02亿元。依据最新一期偿付能力报告,南方电网先后两次转让的均为其所持的0.72亿股全部股权。

2023年7月,南方电网在广东联合产权交易中心挂牌转让所持永诚财险3.28%股权,转让底价为1.02亿元,挂牌起止日期从2023年7月3日至9月22日。

国家电投

时间:2023年9月

交易所:北京产权交易所

转让股权比例:6.57%

转让底价:2.19亿元

每股价格:1.53元/股

2023年9月,官网显示,国家电投在北京产权交易所拟转让所持的永诚财险1.43亿股股份,占总股本的6.57%,欲退出该公司股东行列,转让底价约2.19亿元。

今年6月3日,北京产权交易所发布公告显示,该所于2024年5月31日收到国家电投对此项目终结的申请,现终结该项目。

截至目前,以上股权转让均未成功出手,但三家股东的再次挂牌可见其退出决心。若以上股权转让成功,该公司董事会构成也将随之大调整。

从该公司董事会构成来看,除新任董事长外,永诚保险当前共计10位非执行董事,由10位不同的股东委派。其中,非执行董事陈鹏、陈剑波、石博分别由国家电投、大唐资本、华电资本委派,南方电网未委派股东。

股东频频要出走的同时,永诚财险成立至今人事方面也相对动荡。

待魏仲乾任职资格获批后,其将成为该险企成立至今第六位董事长。永诚保险成立于2004年9月27日,该险企首任董事长、总裁分别为魏云鹏、杜林。

2004年,杜林牵头筹备永诚财险,先后历任筹备组副组长、执行董事、总裁、副董事长、党委书记、董事长兼CEO等职务。2006年7月,杜林成功升任永诚财险董事长,先后与孙元彪、陈森如搭班。

孙元彪拥有三十年保险从业经验,2004年其从平安离任,投身永诚财险筹备工作,先后担任永城财险副总裁、总裁、首席运营官职务。

2012年3月,永诚财险发布公告宣布,经原保监会核准,正式聘任陈森如担任总裁。

2013年,杜林离任永诚财险,转任新加坡ACR资本控股大中华区总裁兼董事总经理。公开报道显示,其在职期间得到多位永诚财险相关人士认可,称其“功大于过”、“他把永诚财险当成自己的公司来做”……

同年11月,时任华能资本副总经理的赵文广出任该公司董事长的任职资格获原保监会核准。2015年6-7月,赵文广、陈森如便相继离职,任仲成、冯天佑分别接棒,永诚财险“一二把手”齐换。

2015年12月,永诚保险挂牌新三板,成为我国第一家登陆新三板的保险公司。

公开信息显示,永诚财险2016年Q4偿付能力报告中已不见冯天佑身影,此后该公司总裁职位便一直空缺。

2017年,该公司时任副总裁康国君担任经营负责人至2021年1月永诚保险聘任容常青为总裁。在此期间,还曾由时任董事长的任仲成兼任公司临时负责人。

值得关注的是,公开信息显示,容常青出任该职务之前,曾先后任职于宝城期货、晋商银行、华能资本,并没有保险从业经历。从最终结果来看,容常青出任该险企总裁的任职资格最终未能获批。

03

车险保费占比大降,网络直销大增

背靠多家“电力系”股东的永诚财险在电力领域发电侧保险市场形成了自己的竞争优势,不过,随着相关央企股东接连出走,永诚财险内外部环境也面临变化。

背靠硬核股东,近几年永诚财险盈利水平却“稳定下滑”,今年前三个月该公司已亏损0.44亿元。但整体来看该公司依旧盈利,2009年至今已实现净利润3.61亿元。同时,虽作为“电力系”险企,但成立前几年该公司保费规模却以车险为主。2018年后该公司转型效果显著,车险原保费占比已降超40个百分点,但2023年再次抬头。销售方式来看,去年网络直销所实现的原保费收入同比大增超50%。

该险企营业规模也在逐步扩大,截至2024年3月31日,永诚财险已有34家分公司及241家三、四级机构设立运营。

从资产规模来看,截至今年一季度,该公司总资产149.61亿元,环比增长18.61%;净资产规模在去年下滑的基础上再次降至26.05亿元,较2023年底减少1.46%。

整体来看,2009-2024年Q1该公司总资产规模分别在2013年、2019年、2023年出现下降,其余年份均稳定上升。

从盈利情况来看,2009年至今,永诚财险已累计盈利3.61亿元。上图所示,该公司于2019年再次扭亏为盈后,盈利水平便持续下滑,至2023年再次亏损。今年前三个月,该公司已亏损0.44亿元。

2016年,该公司投资收益骤降,规模录得0.27亿元,同比下降97.56%。2018年,该公司罕见出现投资亏损,录得投资收益-0.45亿元,也是该险企2009年至今唯一一次投资亏损。2023年,该险企共实现投资收益2.38亿元,同比增长18.72%,结束了已连续两年的下滑。

据最新一期偿付能力报告显示,2024年一季度永诚财险累计实现保险业务收入25.8亿元,未达该公司2023年保险业务收入总额的四成。

整体来看,近两年该公司保费规模连续下滑。2022年、2023年该公司分别实现保险业务收入72.54亿元、72.13亿元,同比下降5.37%、0.57%。

2018年永诚保险开始转型,放弃依赖车险发展的经营模式,聚焦布局具有股东优势的电力能源保险。从该险企车险原保费收入在保费总额中占比来看,转型效果显著。上图所示,该险企车险原保费占比已从成立前几年的70%多降至2022年的25%,降幅超40个百分点。2023年车险原保费占比为35%,再次恢复到2020年水平。

按渠道来看,“保险代理业务”始终是该险企主要销售渠道,2023年该方式共实现原保费收入27.87亿元,较2022年同期增长6%;其次是常规直接销售,去年共实现原保费收入18.66亿元,同比下滑15%;保险经纪业务实现保费收入16.34亿元,同比下滑9.26%;网络直接销售原保费收入7.92亿元,同比大增53.18%。

支出端来看,2023年永诚财险费用端赔付支出、业务及管理费均有所增长,手续费及佣金同比下降。

赔付方面来看,2023年永诚财险的赔付支出大幅增长,达到历史最高值,累计赔付金额56.42亿元,同比增长19.12%。从整体增速来看,2010年、2011年以及2021年永诚财险赔付支出增速较高,均超20%。

出现同样增长趋势的还有该公司的业务及管理费,2023年永诚保险共支出业务及管理费15.93亿元,同比增长1.48%。上图所示,除2009年,永诚财险该项支出均超10亿元,但未达20亿元。

2023年永诚财险手续费及佣金支出同比减少,共支出8.09亿元,降幅达3.73%。2023年已是该险企此项费用第三年下滑,这与永诚财险近两年保险业务收入减少有关。

永诚财险是一家充满故事的险企,出过多位开创性或性格特色极为明显的领导,如杜林、许坚……未来这家公司还在,不过物是人非,永诚财险酝酿经年的合并是否会继续,“将帅”齐换之下其将走向何方,我们都很关注。